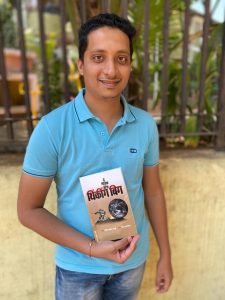

“अर्थसाक्षर अनुभव स्पर्धा” : स्पर्धेचा “पहिला विजेता” – श्री. विकास दीपक परब

टीम अर्थसाक्षर तर्फे श्री. विकास दीपक परब यांचं अभिनंदन आणि भावी आयुष्यासाठी शुभेच्छा !

अर्थसाक्षरच्या सर्व वाचकांना माझा नमस्कार !

मित्रांनो आपल्या मराठी माणसांना आणि मुळातच सर्व भारतीयांमध्ये अर्थसाक्षरतेची कमी आहे. मुळात आपल्याला शाळा, कॉलेज, घरी आणि आपल्या समाजामध्ये अर्थसाक्षरतेबद्दल शिकवलं गेलं पाहिजे, माहिती दिली गेली पाहिजे पण तसं होत नाही. म्हणूनच आपल्याला माहिती नसतं की आपण एवढ्या मेहनतीने कमवलेले पैसे पुढे कसे वाढवत नेले पाहिजे, पैसे कुठे, किती आणि कसे गुंतवले म्हणजे आपली गुंतवणूक आणि त्या गुंतवणुकीवर जास्त परतावा मिळतो.

- आज माझं वय आहे ३० वर्षे आणि वयाच्या २५ व्या वर्षापासून मी म्युच्युअल फंड मध्ये इन्व्हेस्टमेंट करायला सुरवात केली.

- वयाच्या २५ व्या वर्षी म्युच्युअल फंडमध्ये प्रत्येक महिन्या ला ₹ १००० टाकायला सुरवात केली आणि त्या म्युच्युअल फंड ने आज पर्यंत जवळपास मला वार्षिक १४.५५% ने परतावा दिला आहे. गेल्या ५ वर्षांमध्ये माझ्यात एवढा आत्मविश्वास निर्माण झाला की मी माझी SIP ₹ १००० वरून ₹ १२००० केली आहे.

- माझ्या घरी म्युचुअल फंड, शेअर ह्या बद्दल कोणालाही काहीही माहित नव्हती. रोजचाच सूर ऐकायला मिळायचा शेअर मार्केट जुगार आहे, माणसं रस्त्यावर येतात, दिवाळखोरीमध्ये जातात, इत्यादी.

- मी कॉमर्समधून शिक्षण घेऊन अकाउंट्समध्ये काम करत असताना अगदी सुरवातीच्या टप्यातच माझ्या आजूबाजूला बरीच मारवाडी – गुजराती माणसं होती. जी शेअर्स, म्युच्युअल फंडमध्ये पैसे इन्व्हेस्ट करून चांगला परतावा कमवत होती.

- हळूहळू मी टीव्हीवर हिंदी न्यूज चॅनेल बघायला लागलो ज्या फक्त शेअर मार्केट आणि त्याच्यशी निगडित इन्व्हेस्टमेंट संदर्भात बातम्या देत. झी बिझनेस, CNBC आवाज ही त्यातल्या काही हिंदी बातमी चॅनेल्सची नावे.

- प्रत्येक संध्याकाळी ह्या चॅनेल्सवर म्युचुअल फंड, वेल्थ मॅनेजमेन्ट ह्यावर कार्यक्रम असायचे, जे अजूनही सुरू आहेत. ७ ते ८ ह्या वेळेमध्ये आणि इतर वेळीही सुरू असतात.

- माझं हे अर्थसाक्षर अभियान चालू असताना, योगायोगाने माझे भावोजी यांनी मला इकॉनॉमिक्स टाइम्स मधील “वेल्थ” ही सप्लिमेंट वाचायला सांगितली आणि इथून माझ्या अर्थसाक्षरतेची सुरवात अधिक जोमाने सुरू झाली.

- ह्या सप्लिमेंटमध्ये शेअर्स, म्युच्युअल फंड, इन्शुरन्स, आर्थिक नियोजन, टॅक्स सेविंग इन्व्हेस्टमेंट, भविष्यात येणारे खर्च, त्यांचं नियोजन, निवृत्तीनंतरचे प्लॅनिंग, अशा बऱ्याच विषयांवर लिहून यायचे. पुरवणी वाचून मला अधिक कळायला लागले की म्युचुअल फंडमध्ये पैसे का गुंतवायला हवेत, त्याचे फायदे, म्युचुअल फंड कसं काम करतात, डायरेक्ट आणि रेग्युलर म्युचुअल फंड.

- असंच गूगल करत असताना मला मनीकंट्रोल (moneycontrol) ह्या वेबसाईटवर म्युच्युअल फंड आणि शेअर्स बद्दल बरंच काही वाचायला मिळाले. आतापर्यंत मला म्युचुअल फंड बद्दल थोडं थोडं समजायला लागलो होतो.

- रोज मला ऑफिसमध्ये वेळ मिळाला की मी मनीकंट्रोल ह्या वेबसाईटवर जाऊन वाचत बसायचो, वाचता वाचता मला कळालं की इथे मी सर्व प्रकारचे म्युचुअल फंड बघू शकतो, ते म्युचुअल फंड कुठे पैसे गुंतवतात, त्यांचे ऐतिहासिक १, २, ३, ५, १० वर्षांचे परतावे किती आहेत, हे मला कळायला लागले. माझी अर्थसाक्षरता वाढायला लागली.

- “माझ्याकडे पैसे टिकत नाहीत”, हे तोपर्यंत ४ वर्ष काम करून कळलेलं होतं. म्हणून मी असं काहीतरी शोधत होतो जिथून मी पटकन पैसे काढू शकणार नाही. प्रॉव्हिडेंट फंड, इन्शुरन्स याबद्दल ऐकून होतो, पण मला नंतर कळालं की असे काही म्युचुअल फंड असतात जिथून आपण ३ वर्ष आपली गुंतवणूक आणि त्यावरचा परतावा काढून घेऊ शकत नाही. मग मी ठरवलं की म्युचुअल फंड समजून घेण्यासाठी मी अशाच म्युचुअल फंडमध्ये पैसे टाकायला सुरवात करेन.

- मी निवडलेला पहिला म्युचुअल फंड होता – अक्सिस लॉंग टर्म इक्विटी फंड. १३/०१/२०१६ ला ₹ १००० मध्ये ३३.८४१ युनिट ₹ २९.५५ नी घेतले होते. आज त्याची एनएव्ही (NAV) आहे ₹. ५१.५३ म्हणजे वार्षिक १४.५५% ने परतावा मिळाला आहे.

- मी माझ्या अनुभवावरून सांगू शकतो की म्युचुअलफंड मध्ये गुंतवलेले पैसे प्रत्येक दिवस अधिकचा परतावा देतात असं होत नाही.

- अल्प काळात गुंतवणुकीवरचा परतावा हा कमी – जास्त होत असतो, कधी कधी तर परतावा हा शून्य किंवा नुकसान होत असतं ज्याला निगेटिव्ह रिटर्न म्हणतात. पण दीर्घकाळामध्ये परतावा हा इतर गुंतवणुकीपेक्षा नेहमी चांगलाच असतो. मी घेतलेल्या वरील म्युचुअल फंडने पण अल्प काळामध्ये निगेटिव्ह रिटर्न दिले होते. पण आता ह्या म्युचुअलफंड मधिल गुंतवणूक मी दीर्घ काळासाठी ठेवल्याने मला भरघोस म्हणजे १४.५५% ने परतावा मिळाला आहे.

- गेल्या ५-६ वर्षांमध्ये मी म्युचुअल फंड, शेअर्स, वेल्थ मॅनेजमेन्ट याबद्दल बरंच काही पेपर, टीव्ही शोज, यु ट्यूब मधून वाचलं/ पाहिलं आहे. पैसे कसे, कुठे आणि किती रिस्क घेऊन गुंतवायचे, हे सर्व मी शिकलो होतो. अर्थसाक्षरतेचे शिक्षण मिळत गेले.

- आता तर अर्थसाक्षरने एवढी जनजागृती पसरवली आहे की सामान्य माणूसही अर्थसाक्षरचे सर्व लेख वाचून स्वतःची गुंतवणूक सुरू करू शकतो.

- आर्थिकदृष्ट्या स्वतंत्र होणे हे आपल्या सर्वांचे एक उद्धिष्ट असल पाहिजे. रिच डॅड – पुअर डॅड, रिचमॅन इन बेबीलोन ही काही पुस्तकं आहेत जी आपल्याला शिकवतात की कमीत कमी पैशांची सुद्धा आपण गुंतवणूक करू शकतो आणि छोटी छोटी गुंतवणूक भविष्यात आपल्याला किती मोठा फायदा मिळवून देतात.

- लवकरात लवकर वेगवेगळ्या ठिकाणी आपल्या रिस्कप्रमाणे गुंतवणूक करणे, हे आपले प्रथम कर्तव्य असलं पाहिजे.

- आपल्याला इन्शुरन्स मधून मिळणार ४-५% परतावा, फिक्स्ड डिपॉझिट मधून मिळणार ६-८% परतावा, पब्लिक प्रॉव्हिडंट फंड मधून मिळणार ७-९% परतावा, म्युचुअल फंड मधून मिळणार ८-१८% आणि याहून अधिकचा परतावा ह्या सर्व गुंतवणूक, त्यांची रिस्क, त्यांचे रिटर्न, कोणती गुंतवणूक किती वर्षासाठी करायची आहे हे सर्व शिकणं, समजणं आणि लवकरात लवकर आचरणात आणण्याची गरज आहे.

चला तर अर्थसाक्षर च्या माझ्या मित्रांनो, लवकरात लवकर म्युचुअल फंड आणि इतर गुंतवणुकींचा फायदा घेऊन आपली आर्थिक उद्दिष्ट्ये पूर्ण करूया.

आपल्या गुंतवणुकीमधील, अधिकाधिक गुंतवणूक ही म्युचुअल फंडमध्ये करायला हवी, फक्त ती दीर्घ काळासाठी म्हणजेच ५-७ वर्ष आणि त्याहून अधिक वेळे साठी असली पाहिजे. असं केल्याने आपल्याला नेहमी चांगला परतावा मिळू शकतो.

– विकास परब

(लेखाबद्दलच्या आपल्या प्रतिक्रिया आम्हाला कमेंट करून नक्की कळवा.)

अर्थसाक्षरचे ॲप डाऊनलोड करण्यासाठी खाली दिलेल्या लिंकवर क्लीक करा-

https://play.google.com/store/apps/details?id=com.arthasakshar&hl=en

Disclaimer:आमच्या डिस्केलमर पॉलिसीजबद्दल जाणून घ्या –https://arthasakshar.com/disclaimer/