कर्जाचा विचार मनात येतो तेव्हाच त्याबरोबर तातडीने डोकावणारा दुसरा विचार म्हणजे व्याजदर. व्याजदराचा थेट परिणाम आपल्या खिशावर दिसून येतो. प्रत्येकालाच कमीत कमी व्याजदर हवा असतो. परंतु बँकांचे किंवा कोणत्याही कर्जदायी संस्थांचे व्याजदर ठरलेले असतात. पण जर तुम्हाला असं सांगितलं की हे व्याजदर बदलून घेणं म्हणजेच आणखी कमी व्याजदर मागून घेणं तुमच्याच हातात आहे, तर? बहुतांश लोकांना हे माहिती नसतं की कर्जदायी संस्थांचे व्याजदर ठरलेले असले तरी ते व्यक्ती परत्त्वे बदलतात. ग्राहकानुसार हे व्याजदर बदलण्याची कर्जदायी संस्थांची तयारी असते, किंबहुना ते बदलतात. ह्यात लक्षात घेण्यासारखी गोष्ट अशी की हे दर बदलतात म्हणजे फक्त कमीच होत नाहीत तर वाढतात सुद्धा !

असे व्याजदर बदलता येतात हे बँकांच्या कोणत्याही लेखी कागदपत्रांत किंवा जाहिरातीत दाखवलं जात नसलं तरी तसं अलिखीत, अदृश्य धोरण कामकाजात नक्कीच दिसून येतं. एखाद्या ग्राहकाला आपल्या ठराविक दराने कर्ज द्यायचं, कमी दराने द्यायचं, की आणखी वाढीव दराने द्यायचं हे ठरवणारा अत्यंत महत्त्वाचा आणि निर्णायक घटक म्हणजे त्या त्या व्यक्तीचा सिबिल स्कोअर. सिबिल स्कोअर ही फक्त एक संख्या वाटत असली तरी तिला बँकिंग क्षेत्रात व कोणत्याही प्रकारचे कर्ज देण्याच्या संपूर्ण प्रक्रियेमध्ये अनन्यसाधारण महत्त्व आहे. सिबिल स्कोअर जसा कर्ज मंजूर किंवा नामंजूर करू शकतो, तसंच तो कर्ज कोणत्या दराने द्यायचं हे ही ठरवू शकतो. बँकांकडून कर्जाची माहिती देताना हे उघडपणे सांगितलं जात नाही, पण ग्राहकाला याची माहिती असणे अत्यंत आवश्यक आहे. ही माहिती असणे हा ग्राहकाचा प्राथमिक हक्क आहे.

सिबिल स्कोअरवरून व्याजदर कसा ठरतो?

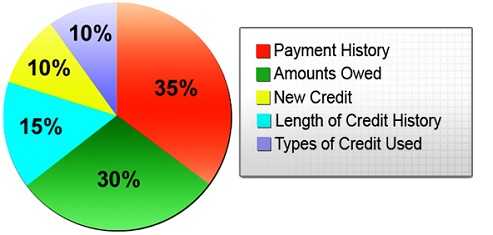

सिबिल स्कोअर हे तुमच्या आर्थिक व्यक्तीमत्त्वाला दिलेले गुण असतात. हे गुण जितके जास्त तितकी तुमची आर्थिक विश्वासार्हता जास्त. सिबिल स्कोअर हा तुमच्या आर्थिक नियमांचं, शिस्तीचं, आणि खात्रीचं प्रतिक असतो. तुमचा सिबिल स्कोअर जितका उच्च, बँकांचा तितका जास्त विश्वास तुमच्यावर असतो. ह्या सगळ्या मागचा उद्देश एकच असतो, तो म्हणजे दिलेल्या कर्जाची परतफेड करायच्या तुमच्या क्षमतेचा अंदाज बांधणे. उच्च किंवा चांगला सिबिल स्कोअर हीच खात्री देतो. याउलट, कमी स्कोअर असणे म्हणजे तुम्ही कर्ज बुडवण्याची शक्यता जास्त असणे असं समजलं जातं.

जर एखाद्या अर्जदाराचा स्कोअर चांगला असेल तर कर्जदायी संस्था त्यांच्या ठरलेल्या व्याजदरापेक्षा थोड्या सवलतीच्या दरात त्याला कर्ज देऊ करतात. साधारणपणे ७५०च्या वर स्कोअर असल्यास तुम्हाला ही सवलत मिळते. उच्च सिबिल स्कोअर आणि कर्ज वेळेत व संपूर्णपणे परतफेड करण्याची शक्यता ह्या दोन्ही गोष्टी प्रमाणबद्ध असतात. तुम्ही फक्त कर्ज मंजूर व्हायलाच पात्र आहात असं नाही, तर त्याची नमूद वेळेत, व मान्य केलेल्या पद्धतीने परतफेड करू शकता हे तुम्ही तुमचा सिबिल स्कोअर उच्च राखून जणू सिद्धच केलेलं असतं, त्यामुळे तुम्ही बँकेकडे त्यांनी दिलेल्या सवलतीच्या दरापेक्षाही अधिक सवलत मागू शकता. सोप्या भाषेत याला बार्गेनिंग म्हणता येईल. हे बार्गेनिंग आजिबात बेकायदेशीर नसते. बँकेला तुमच्या आर्थिक क्षमतांची आणि शिस्तीची खात्री असल्याशिवाय स्वतःहून अशी सवलत त्या देऊ करत नाहीत.

पण, हाच स्कोअर ७५० पेक्षा कमी, किंवा खूपच वाईट असला तर मात्र अशी सवलत मागण्याचा कोणताच हक्क किंवा अधिकार तुम्हाला मिळत नाही. उलट, इतक्या कमी स्कोअरवरही ती बँक तुम्हाला कर्ज मान्य करत आहे हे जवळपास उपकार समजण्यासारखे आहे. सिबिल स्कोअर हा कोणत्या एकाच आर्थिक हालचालीवर ठरत नसून आजवरच्या तुमच्या सरासरी आर्थिक व्यवहारांवर व त्यांच्या पद्धतींवर ठरवला जातो. त्यामुळे तुमच्या पैसे उधार घेण्याच्या आणि खर्च करण्याच्या सवयी चटकन लक्षात येतात. अशा वेळी जर तुमचा स्कोअर कमी असेल तर तुम्हाला कर्ज देणे ही जोखिम समजली जाते. यालाच रिस्क प्रोफाईल (Risk Profile) असेही म्हणतात. त्यामुळे अशा परिस्थितीत कर्जाच्या व्याजदरातील सवलत सोडाच, तुम्हाला कर्ज नामंजूर करण्याचा हक्कही बँकांकडे राखिव असतो.

म्हणून, कर्जासाठी अर्ज करताना फक्त बँकांनाच नाही तर तुम्हालाही तुमचा सिबिल स्कोअर माहिती असणं आवश्यक आहे.

(चित्र सौजन्य- https://bit.ly/2HBH7yH )