संकल्पाचा ‘अर्थ’ आणि गुंतवणुकीचा १५×१५×१५ चा नियम

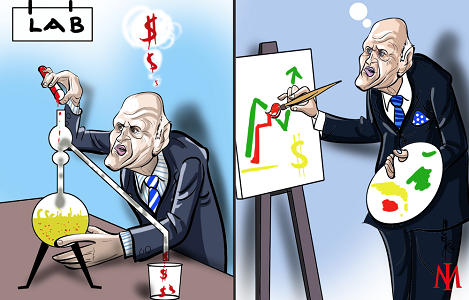

Reading Time: 3 minutesअर्थसंकल्पानंतर भारतीय शेअर बाजारात झालेली घसरण पाहता बऱ्याच गुंतवणूकदारांना आपल्या गुंतवणुकीची चिंता भेडसावू लागली आहे. स्थिर सरकार आले म्हणून बाजार वर जाणार, या अपेक्षेने भरघोस परतावा मिळेल या आशेवर असलेले गुंतवणूकदार हवालदिल झाले आहेत. खरतरं शेअर बाजार म्हणजे चढ-उतार हे समीकरण निश्चित ठरलेल आहे. मग एकतर तुम्ही परताव्याचा दर किंवा गुंतवणूक कालावधी ठरवून संकल्प सोडला पाहिजे. परंतु गुंतवणूक म्हणजे रग्गड नफा हेच एक समीकरण आपल्या मनात ठरलेले असते. मग तो नाही मिळत असे दिसू लागले की तोटा सहन करणे किंवा केलेली गुंतवणूक कवटाळून धरणे हे दोनच पर्याय शिल्लक राहतात.