Reading Time: 4 minutes

Manyavar IPO : ‘मान्यवर’ शोरुम – वेदांत फॅशन्स आयपीओ बाबत जाणून घ्या ‘या’ महत्त्वाच्या गोष्टी

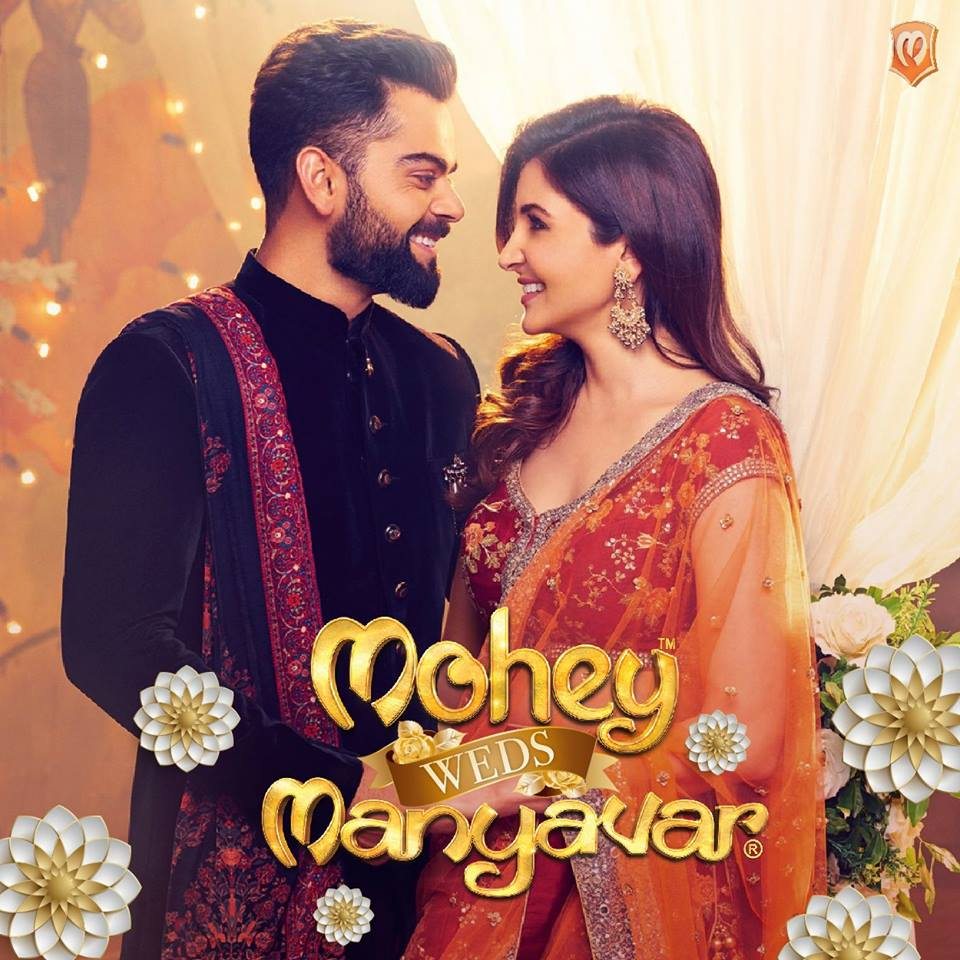

- लग्नाच्या कपड्यांसाठी प्रसिद्ध असलेल्या आणि विराट कोहली जाहिरात करत असलेल्या ‘मान्यवर’ ब्रँड्स सारखी शोरुम चालवणाऱ्या वेदांत फॅशन्स लिमिटेड कंपनीचा आयपीओ 4 फेब्रुवारीला गुंतवणुकीसाठी खुला होतो आहे.

- या वर्षातील हा तिसरा मोठा सार्वजनिक ऑफर असलेला आयपीओ आहे. या आयपीओबद्दल आपण अधिक जाणून घेऊया.

कंपनी कोणत्या क्षेत्रात कार्यरत?

- वेदांत फॅशन्स मुख्यतः लग्न समारंभ आणि सण-सोहळे यासाठी घालण्यात येणाऱ्या कपड्यांचे उत्पादन करते.

- त्यांचे डिझाइनर कुर्ते, शेरवानी, इंडो-वेस्टर्न, जॅकेट्स इत्यादी कलेक्शन्स फारच आकर्षक असतात आणि ते परिधान करणाऱ्याला अगदी रॉयल लुक देतात.

- अमिताभ बच्चन, विराट कोहली, अनुष्का शर्मा,आलिया भट, रणवीर सिंग हे बॉलिवूड स्टार्स वेदांत फॅशन्सच्या वेगवेगळ्या ब्रॅण्ड्सचे ब्रँड अम्बॅसॅडर राहिलेले आहेत.

हेही वाचा – LIC IPO : गुंतवणूक करण्यापूर्वी ‘या’ गोष्टींचा विचार करा…

कंपनीबद्दल थोडेसे

- वेदांत फॅशन्सची स्थापना रवी मोदी यांनी 24 मे 2002 रोजी कोलकाता येथे “वेदांत फॅशन्स प्रायव्हेट लिमिटेड” अशी खाजगी मर्यादित कंपनी म्हणून केली होती. ही कंपनी त्यांच्या विविध ब्रँड्सच्या माध्यमातून भारतीय सेलिब्रेशन वेअर मार्केटची पूर्तता करते.

- कंपनीची दरवर्षी 30 लाख युनिट्सची उत्पादन क्षमता असून जून 2021 पर्यंत जवळपास 734 कर्मचारी कंपनीत कार्यरत होते.

- मान्यवर, मोहे, मेबाज, मंथन आणि त्वमेव यांचा कंपनीच्या ब्रँडमध्ये समावेश आहे.

- आर्थिक वर्ष 2020 साठी महसूल आणि करानंतरचा नफा या बाबतीत पुरुषांच्या भारतीय विवाह आणि उत्सव परिधान विभागात वेदांत फॅशन्स भारतात अव्वल ठरले होते.

- मूल्यमापनाच्या संदर्भात विचार केल्यास उच्च ऑपरेटिंग मार्जिन, मजबूत ब्रँड्स आणि उत्पादनांची विस्तृत श्रेणी या सकारात्मक बाबी कंपनीने कॅप्चर केल्या आहेत.

- अवघ्या 10,000 भांडवलासह, 1000 चौरस फुटांच्या कार्यालयीन जागेत सुरू झालेल्या कंपनीच्या ‘मान्यवर’ या त्यांच्या ब्रँडने आज भारत, U.A.E, U.S.A. मधील 200 पेक्षा जास्त शहरांमध्ये आपला विस्तार केला आहे.

- अशा उत्तुंग यशामुळे आणि 2 दशकांपेक्षा कमी कालावधीत त्यांनी केलेल्या स्टार्टअप ते लीडर्स या दमदार प्रवासामुळे वेदांत फॅशन्सकडे एक यशस्वी कंपनी म्हणून बघितले जाते.

आयपीओ विषयी महत्वाचे

- आयपीओची तारीख : सबस्क्रिप्शनसाठी ऑफर 4 फेब्रुवारी रोजी उघडेल आणि शेवटची तारीख 8 फेब्रुवारी आहे. अँकर बुक 3 फेब्रुवारी 2022 रोजी एका दिवसासाठी उघडेल.

- प्राईस बँड: IPO चा प्राइस बँड 824-866 रुपये प्रति इक्विटी शेअर निश्चित करण्यात आला आहे.

- पब्लिक इशू साईझ: कंपनीने 3,63,64,838 इक्विटी शेअर्स ऑफर करून रु. 3,149.2 कोटी जमवण्याची योजना आखली आहे, जी पूर्णपणे गुंतवणूकदार आणि प्रवर्तकांसाठी विक्रीची ऑफर आहे. विक्रीच्या ऑफरमध्ये राइन होल्डिंग्सचे 1,74,59,392 इक्विटी शेअर्स, केदारा कॅपिटल अल्टरनेटिव्ह इन्व्हेस्टमेंट फंड-केदारा कॅपिटल AIF 1 चे 7,23,014 इक्विटी शेअर्स, आणि उर्वरित प्रमोटर रवि मोदी फॅमिली ट्रस्ट यांचे 1,81,82,432 इक्विटी शेअर्स यांचा समावेश आहे.

- आयपीओचे उद्दिष्ट: वेदांत फॅशन्सला आयपीओची रक्कम मिळणार नाही कारण सर्व पैसे भागधारकांना विकले जातील. ऑफरचा उद्देश स्टॉक एक्स्चेंजवर इक्विटी शेअर्स लिस्टिंग करून फायदे साध्य करणे तसेच विक्री करणार्या भागधारकांद्वारे 3.6 कोटी इक्विटी समभागांच्या विक्रीची ऑफर पूर्ण करणे हा आहे.

- लॉट साईझ आणि श्रेणीनिहाय शेअर वाटप: अँकर गुंतवणूकदारांव्यतिरिक्त इतर गुंतवणूकदार किमान 17 इक्विटी शेअर्ससाठी आणि त्यानंतर 17 इक्विटी शेअर्सच्या पटीत बोली लावू शकतात. त्यामुळे किरकोळ गुंतवणूकदार किमान 14,722 रुपये प्रति लॉट गुंतवू शकतात आणि त्यांची कमाल गुंतवणूक 13 लॉटसाठी 1,91,386 रुपये असेल

- ग्रे मार्केट प्रीमियम: आयपीओ वॉच आणि आयपीओ सेंट्रल यांच्या अहवालानुसार, वेदांत फॅशन्सचे शेअर्स ग्रे मार्केटमध्ये 916-946 रुपये प्रति शेअर या दराने ट्रेडिंग करत आहेत तर 6-9 टक्के प्रीमियम 866 रुपये प्रति शेअरच्या वरच्या प्राइस बँडवर आहे.

- लिस्टिंग आणि अलॉटमेंट तारीख: 8 फेब्रुवारी रोजी सबस्क्रिप्शन बंद केल्यानंतर, कंपनी 11 फेब्रुवारी रोजी IPO शेअरचे वाटप फायनालाईझ करेल. 14 फेब्रुवारीपर्यंत अयशस्वी गुंतवणूकदारांना निधी परत केला जाईल आणि 15 फेब्रुवारीपर्यंत इक्विटी शेअर्स पात्र गुंतवणूकदारांच्या डिमॅट खात्यांमध्ये जमा केले जातील.

कंपनीची आर्थिक प्रगती

- मागील आर्थिक वर्षात कंपनीचा महसूल 5,648 दशलक्ष रुपये आणि नफा 1,329 दशलक्ष रुपये होता. 30 सप्टेंबर

2021 पर्यंत, कंपनीचा महसूल 3,598 दशलक्ष रुपये आणि नफा 984 दशलक्ष रुपये होता.

- आर्थिक वर्ष 2021 मध्ये, त्यांच्या विक्रीपैकी 44.22% महसूल त्यांच्या फ्रँचायझी-मालकीच्या EBOs (Exclusive Brand Outlets) द्वारे टियर 1 शहरांमधून, 42.05% टियर 2 शहरांमधून आणि 12.31% टियर 3 शहरांमधून जनरेट झाला होता. उर्वरित 1.42%, त्यांच्या फ्रँचायझी-मालकीच्या EBOs द्वारे आंतरराष्ट्रीय बाजारातून आला होता.

- कंपनीचा महसूल FY16 ते FY20 (कोरोना महामारी पूर्व) पर्यंत 16% च्या CAGR दराने वाढ दर्शवतो.

हेही वाचा – Adani Wilmar IPO : अदानी विल्मार आयपीओमध्ये गुंतवणूक करताना जाणून घ्या ‘या’ गोष्टी…

गुंतवणुकीचे संभाव्य धोके

- कोरोनासारख्या साथीच्या आजारामुळे व्यवसायात उत्पन्न झालेली अनिश्चितता नजीकच्या काळात व्यवसायावर परिणाम करू शकते. कोरोनामुळे कमी झालेल्या मागणीमुळे कंपनीच्या नफ्यात मागील वर्षात घट झालेली आढळून येते.

- विद्यमान फ्रेंचायझी टिकवून ठेवणे आणि नवीन फ्रेंचायझींना आकर्षित करणे हे कंपनीसमोर नेहमीच चॅलेंजिग असणार आहे त्यामुळे ब्रँड इमेजला आणि फ्रेंचायझींना जपणे याकडे कंपनीला जास्त लक्ष द्यावे लागेल.

- फॅशन जगातात दररोज बदल घडत असतात त्याचप्रमाणे कंपनीचा मुख्य ग्राहक असणारा तरुण वर्ग पाश्चिमात्य कपड्यांच्या शैलीला प्राधान्य देत असतो. त्यामुळे पारंपरिक कलेक्शनमध्ये बिझिनेस असणाऱ्या या कंपनीला वेळोवेळी त्यांच्या प्रॉडक्ट्स मध्ये अपडेशन्स आणावे लागतील.

- कमी मार्जिन ठेवण्यासाठी कंपनीला बाजारात असलेल्या लोकल ब्रॅण्ड्ससोबत नेहमीच स्पर्धेला उतरावं लागेल.

- उत्पादनांच्या निर्मितीसाठी कंपनीचे थर्ड पार्टीवर असलेलं अवलंबित्व हाही एक विचार करण्यासारखा मुद्दा आहे.

- फ्रेंचायझी मॉडेल्स मध्ये, जेव्हा कंपनीचे सर्व स्टोअर फायदेशीर असतात तेव्हा पूर्ण नफा मिळवता येतो.

- चांगली गोष्ट अशी आहे की कंपनीला बाजारातील हिस्सा मिळवून उच्च दराने वाढण्याची संधी आहे. बाजाराच्या आकारमानाच्या तुलनेत कंपनीच्या सध्याच्या उत्पन्नाचा विचार करता, त्यांना खूप मोठा पल्ला गाठणे गरजेचे आहे. जर त्यांनी टर्नओव्हर वाढवला तर त्यांना पुढे जाणं आणि ROE मध्ये अधिक चांगली वाढ करणं शक्य आहे.

- बिझनेस मॉडेल आणि कंपनी चांगली असली तरीही IPO जरा जास्त किंमतीचा वाटतो. तसेच सध्याच्या बाजारात जेथे व्याजदर वाढण्याची अपेक्षा आहे, तेथे जास्त किमतीच्या IPO च्या लिस्टिंगमधील नफा आव्हानात्मक असू शकतो.

- सामान्य लोक सध्या कोविड-19 निर्बंधांमधून विस्कटलेल्या आर्थिक घडीमुळे हा व्यवसाय इतक्या मोठ्या किमतीत विकत घेण्यासाठी काचकूच करू शकतात.

- काही तज्ज्ञांच्या मते, सध्याच्या काही बहुतेक उच्च-वृद्धी असलेल्या IPO नी त्यांचा लिस्टिंग मधील नफा कमी केला आहे त्यामुळे अशा उच्च-किंमतीच्या IPO मध्ये सावधगिरी बाळगण्यास हरकत नाही.

हेही वाचा – Five upcoming IPO : ‘या’ पाच लक्षवेधी आयपीओ मध्ये करा गुंतवणूक…

तुम्ही काय कराल?

- जर तुम्हाला कंपनीचे बिझनेस मॉडेल आवडत असेल आणि उच्च जोखीम स्वीकारण्यास तयार असाल, तर तुम्ही IPO मध्ये सबस्क्रिप्शन घेऊ शकता, ते तुमच्या पोर्टफोलिओच्या 1% पर्यंत मर्यादित ठेवा.

- जर तुम्ही लिस्टिंगमधील नफा शोधत असाल तर IPO च्या पहिल्या दोन दिवसाचे सबस्क्रिप्शन तपासण्यास हरकत नाही. जर IPO पूर्णपणे किंवा ओव्हरसबस्क्राइब झाला असेल तर तुम्ही सबस्क्रिप्शन घेण्याचा विचार करू शकता. कमी-सबस्क्रिप्शनमुळे नफा लिस्टिंग होण्याची शक्यता लक्षणीयरीत्या कमी होऊ शकते.

For suggestions queries – Contact us: info@arthasakshar.com

Subscribe our YOUTUBE Channel : CLICK HERE

Download Arthasakshar App – CLICK HERE

Read – Disclaimer policies

Share this article on :