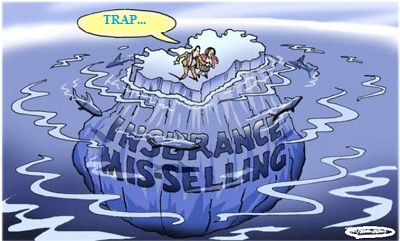

एन्डोमेंट किंवा मनीबॅकसारख्या पारंपरिक आयुर्विमा पॉलिसी आपल्याला कधीच पुरेसं विमासंरक्षण देऊ शकत नाहीत. बहुतांश वेळा त्या दीर्घकालीन गुंतवणुकीसाठी आणि करबचतीसाठी म्हणून विकल्या जातात. म्हणून या पॉलिसी गळ्यात बांधण्यासाठी जे दीर्घकालीन गुंतवणूक आणि आकर्षक परताव्याचं गाजर आपल्याला दाखवलं जातं, त्याचा परामर्श घेऊ.

जेव्हा दीर्घकालीन गुंतवणुकीसाठी म्युच्युअल फंड चांगला की आयुर्विमा पॉलिसी चांगली? असा प्रश्न निर्माण होतो, तेव्हा बऱ्याचदा लोक, “बाजारात जे जास्त विकलं जातं, जे जास्त लोकप्रिय आहे, ते अर्थातच जास्त चांगलं असणार”, बाळबोध विचार करतात.

तेव्हा आयुर्विमा पॉलिसी या नक्कीच जास्त चांगल्या असल्या पाहिजेत. म्युच्युअल फंड, नको रे बाबा! ते स्वतःच ओरडून सांगतात, की ते रिस्की आहेत, त्यात जोखीम आहे म्हणून. कशाला त्यांच्या मागे लागा?

पुरेसं विमासंरक्षण न मिळूनही असंख्य लोक आजही या पारंपरिक आयुर्विमा पॉलिसी विकत घेताना दिसतात. दीर्घकालीन गुंतवणूक म्हणून त्या चांगला परतावा देऊ शकतात का? त्याचंही उत्तरं नाही असेच आहे.

पण मग आयुर्विमा पॉलिसी एवढ्या लोकप्रिय का आहेत?

या कोड्याचं उत्तर एकाच शब्दात देता येईल- कमिशन!

- होय! एखादा म्युच्युअल फंडवितरक जेव्हा गुंतवणूकदाराला एखाद्या स्कीममध्ये गुंतवणूक करवून देतो तेव्हा त्याला सुमारे ०.७% कमिशन मिळतं. म्हणजेच तुम्ही एक लाख रुपये गुंतवल्यास वितरकाला ७०० रुपये मिळतात आणि तेसुद्धा एकदम नाही, तर पुढील वर्षभरात.

- मात्र जो एन्डोमेंट किंवा मनीबॅकसारखी पारंपरिक आयुर्विमा पॉलिसी विकतो, त्याला पहिल्या वर्षी ४२ टक्क्यांपर्यंत कमिशन मिळू शकतं. म्हणजेच तुम्ही जर १,००,००० रुपयांचा प्रीमियमचा हप्ता भरलात, तर त्यातले रु. ४२,००० एजंटच्या खिशात जातात. त्यानंतर पाचव्या वर्षापर्यंत त्याला ७.५ टक्के कमिशन मिळतं आणि सहाव्या वर्षापासून पुढे पाच टक्के मिळत राहतं.

- कमिशनचे हे आकडे वाचून जर तुम्हाला धक्का बसला असेल, तर एक लक्षात घ्या, हे आकडे गेल्या वर्षी विमा नियामक आणि विकास प्राधिकरणाने (IRDA) कमिशन घटवल्यानंतरचे आहेत. त्या आधी हे आणखी जास्त होते.

- साहजिकच आहे, की आजमितीला गल्लोगल्ली आयुर्विमाविक्रेते पसरलेले आहेत. मार्च २०१८ मध्ये भारतात २०.८ लाख आयुर्विमा एजंट कार्यरत होते, तर भारतीय म्युच्युअल फंड असोसिएशनकडे (AMFI) अवघे एक लाख नोंदणीकृत म्युच्युअल फंड वितरक आहेत. म्हणजेच भारतात प्रत्येक एका म्युच्युअल फंड वितरकापाठी किमान २० आयुर्विमा एजंट कार्यरत आहेत.

- आपल्या प्रत्येकाच्याच नात्यात, ओळखीत, मित्रपरिवारात, शेजारपाजारात कोणी ना कोणी विमाविक्रेता असतोच. त्यांना कंपनीपुरस्कृत कार्यशाळांमधून पद्धतशीररीत्या जास्तीत जास्त प्रीमियमवाल्या पॉलिसी कशा विकाव्यात याचं प्रशिक्षण दिलेलं असतं. बहुतेक सामान्य लोक गुंतवणूक करायची वेळ आली, की अशा विक्रेत्यांची मदत घेतात आणि आपसूक त्यात अडकून पडतात. साहजिकच त्यांच्या मनात म्युच्युअल फंड म्हणजे एक बागुलबुवा आणि आयुर्विमा म्हणजे सर्व इच्छा पूर्ण करणारी कामधेनू अशी प्रतिमा न बनते तरच नवल!

गुंतवणूकदारांच्या प्रीमियममधून असं भरघोस कमिशन विक्रेत्यांना देणारी कुठलीतरी योजना एक गुंतवणूक म्हणून चांगला परतावा मिळवून देऊ शकेल का?

अर्थातच नाही!

- या पारंपरिक विमा पॉलिसी विकताना त्या आकर्षक वाटाव्यात म्हणून विमाविक्रेते काही फसवी आकडेमोड करून दाखवतात. उदाहरणार्थ, वाचणारा टॅक्स म्हणजे उत्पन्न असं दाखवून परतावा मोजतात. त्यामुळे ३० टक्के जास्तीचा परतावा मिळण्याचा आभास निर्माण होतो. विमा घेताना किंवा दीर्घकालीन आर्थिक नियोजन करताना टॅक्स आपण इतरही अनेक मार्गांनी वाचवू शकतो, ते आपलं प्राथमिक उद्दिष्ट नसतं.

- दुसरी गोष्ट म्हणजे विमापॉलिसीवर भविष्यात मिळणारा सगळा परतावा पूर्णपणे जोखीममुक्त आणि खात्रीलायक मिळेल असं भासवलं जातं. मात्र यातील बहुतांश पॉलिसींमध्ये आपण २०-२५ वर्षं भरलेल्या प्रीमियमची रक्कमच फक्त मुदत संपल्यावर आपल्याला मिळण्याची खात्री असते. बाकी परतावा गॅरंटीड बोनस, प्रत्यावर्ती बोनस, लॉयल्टी बोनस, मुदतपूर्तीचा बोनस वगैरे नावाखाली मिळणार असतो. प्रत्यक्षात हे सगळे बोनस विमाकंपनीच्या कामगिरीवर आणि नफ्यावर अवलंबून असतात.

- आतापर्यंतचा इतिहास पाहिला, तर सर्व प्रकारचे बोनस पकडून कुठल्याही पारंपरिक जीवनविमा पॉलिसीवरील वार्षिक परतावा ७.५ ते ८ टक्क्यांच्या वर कधी गेलेला नाही. बऱ्याचदा तो ४ ते ५ टक्के एवढाच असतो, असं दिसून येतं. विमाकंपनी आपल्याकडून मिळालेल्या प्रीमियम रकमेतून एजंट कमिशन, मॉर्टेलिटी चार्जेस, इतर खर्च वजा करून उरलेली रक्कम सरकारी कर्जरोख्यात गुंतवत असते. हे कर्जरोखे महागाईदरापेक्षा सुमारे ०.५-१ टक्का अधिक व्याज देतात. त्यामुळे ८ टक्क्यांच्या वर परतावा जाणं हे अशक्य असतं.

- सगळ्यात वाईट गोष्ट म्हणजे या पारंपरिक विमा पॉलिसी मगरीच्या जबड्यासारख्या असतात. मगरीच्या आत वळलेल्या दातांमुळे एकदा सापडलेलं भक्ष्य जसं बाहेर पडू शकत नाही, तसंच एकदा पारंपरिक विमा पॉलिसी घेतली, की त्यातून बाहेर पडायची इच्छा जरी झाली तरी एवढं मोठं नुकसान सहन करावं लागतं की गुंतवणूकदार त्याचं धाडस करू शकत नाही.

- सर्वसाधारणपणे अशा पॉलिसी बंद करून बाहेर पडायचं झाल्यास पहिल्या वर्षीच्या प्रीमियममधील एक पैसाही आपल्याला परत मिळणार नसतो. पुढील दोन वर्षं प्रीमियम भरले असल्यास त्यातील ७० टक्के रक्कम कापून केवळ ३० टक्के रक्कम परत मिळू शकते. म्हणजेच एक लाख रुपयांचा प्रीमियम भरणाऱ्या व्यक्तीला एक वर्षानंतर पॉलिसी थांबवायची झाल्यास पूर्ण एक लाखावर पाणी सोडावं लागतं, आणि तीन वर्षांनतर थांबवायची झाल्यास भरलेल्या तीन लाख रुपये प्रीमियम पैकी, फक्त ६०,००० रुपये परत मिळणार असतात. त्यामुळे जरी कुठलेही बोनस मिळणार असले तरी २५-३० वर्षांच्या पॉलिसीमध्ये पहिली १२-१५ वर्षं गुंतवणूकदाराला काहीच परतावा मिळालेला नसतो, उलट प्रचंड नुकसानच झालेलं असतं.

- या पार्श्वभूमीवर आपण हे सहज पडताळून बघू शकतो, की १२-१५ वर्षं अगदी अतिसामान्य (उत्कृष्ट नव्हे!) कामगिरी असलेल्या म्युच्युअल फंड योजनेत गुंतवणूक करणारी कुठलीही व्यक्ती भारतीय म्युच्युअल फंडांच्या इतिहासात कधीही नुकसानीत गेली नसती. किंबहुना तिनं वार्षिक ८-१० टक्क्यांहून जास्तीचा परतावा मिळवला असता.

- तरीसुद्धा जर कोणाला विमाविक्रेत्यांची आकडेमोड भुरळ घालत असेल तर त्यांच्यासाठी एक सुलभ अंदाजकोष्टक देत आहे. आजपासून २०, २५, ३० वर्षांनी आपल्याला मिळू शकणाऱ्या रकमेचं ७-७.५ टक्के महागाई धरून आजमितीचं मूल्य किती त्याचं हे कोष्टक.

भविष्यात मिळणाऱ्या रकमांचे आजच्या पैशात मूल्य किती असेल ह्याचे सुलभ अंदाजकोष्टक

- म्हणजेच, २५ वर्षांनी ५० लाख रुपये मिळणार असतील, तर त्याची आजघडीची किंमत केवळ १८ टक्के किंवा ९ लाख रुपये आहे. दुसऱ्या शब्दांत, आज आपल्याला ९ लाख रुपये जितके महिने पुरतील तितकेच महिने २५ वर्षांनंतरचे ५० लाख रुपये पुरणार आहेत. आज आपला मासिक खर्च ५०,००० रुपये असेल तर ९ लाख रुपये केवळ दीड वर्षात संपतील.

- तसंच, २५ वर्षांनंतरचे ५० लाख रुपये त्यापुढच्या दीड वर्षात संपून जातील. गुंतवणूक म्हणून या विमा पॉलिसी कशा फोल आहेत हे आपण सहजी बघू शकतो.

त्यामुळे आयुर्विमा आणि गुंतवणूक यांची सरमिसळ केल्यानं ना धड पुरेसं विमासंरक्षण मिळतं आणि ना धड परतावा मिळतो, याची पक्की खूणगाठ प्रत्येकानं मनाशी बांधली पाहिजे.

जर कोणी विमाविक्रेता फारच जवळच्या नात्यात किंवा मित्रपरिवारात असला, तर त्याच्या किंवा तिच्या वाढदिवसाला घसघशीत भेटवस्तू घेऊन द्या, पण कुठल्याही गुंतवणूकयुक्त विमा पॉलिसीला ठाम नकार द्या!

आयुर्विमा पॉलिसी खरेदी करण्याआधी त्यातील सर्व मुद्दे बारकाईने वाचा. केवळ विक्रेत्यावर विश्वास ठेऊन खरेदी करू नका.

– प्राजक्ता कशेळकर

(प्राजक्ता या पुणेस्थित आर्थिक नियोजन तज्ज्ञ असून गेल्या ७ वर्षांपासून त्या आर्थिक नियोजनाची सेवा देत आहेत. प्राजक्ता यांच्याशी संपर्क साधण्यासाठी येथे क्लिक करा : http://pro-f.in/contact-us/ )

गुंतवणूक नक्की कशासाठी? करबचतीसाठी की….. ?, करबचतीचे सोपे मार्ग,

कलम ८०सी अंतर्गत करबचतीचे १० विविध पर्याय , जीवन विमा पॉलिसीचे प्रकार आणि करबचत

For suggestions queries – Contact us: [email protected]

Subscribe our YOUTUBE Channel : CLICK HERE

Read – Disclaimer policies